学資保険は、子どもの教育資金を計画的に準備するための重要な手段です。

しかし、学資保険は各社から多数の商品が提供されており、どの商品を選べばよいかわからない方も多いのではないでしょうか。

そこで本記事では、最新の学資保険のランキングや選び方のポイントを詳しく解説します。

学資保険の基本的な仕組みや種類、メリット・デメリットについても触れるので、ぜひ参考にしてください。

「おすすめの学資保険が知りたい」「学資保険の選び方が分からない」という方は、ぜひ最後までお付き合いください。

学資保険とは?基本的な仕組みと種類を解説

学資保険は、子供の教育資金を計画的に準備するための保険商品です。

将来の教育費の負担を軽減し、安心して子供の学びを支えることができます。

学資保険には、主に貯蓄型と保障型の2種類があります。

それぞれの特徴を理解し、家族のニーズに合ったプランを選ぶことが重要です。

以下では、学資保険の基本的な仕組みや、貯蓄型と保障型の違い、一時払いと分割払いの受取方法について詳しく解説します。

学資保険の基本的な仕組み

学資保険の基本的な仕組みは、契約者が一定期間保険料を支払い、契約時に定めたタイミングで受取金を受け取るというものです。

受取金は子供の進学時期に合わせて設定されており、主に入学金や授業料などの教育費として使われます。

保険料の支払い方法には、月々の分割払いと一括で支払う一時払いの選択肢があります。

また、契約期間中に契約者に万一のことがあった場合、以後の保険料の支払いが免除される保障も付いています。

貯蓄型と保障型の違い

学資保険には「貯蓄型」と「保障型」の2種類があります。

貯蓄型は、保険料を積み立てていき、満期時に元本と利息を受け取るタイプです。

貯蓄性が高く、返戻率が比較的高いのが特徴です。

一方、保障型は、教育資金の積み立てに加え、万一の場合に備えた保障が充実しています。例えば、契約者が死亡したり高度障害になったりした場合、以後の保険料の支払いが免除され、教育資金が確保されます。

家庭の経済状況やリスクに対する考え方に応じて、どちらのタイプが適しているかを選びましょう。

学資保険のおすすめ比較ランキング【2024年最新版】

学資保険への加入を検討する際、各社の商品を比較することが重要です。

ここでは、人気の学資保険商品をランキング形式でご紹介します。

それぞれの特徴や魅力を詳しく見ていきましょう。

1位:ソニー生命「学資金準備スクエア」

ソニー生命の「学資金準備スクエア」は、多くの家庭で選ばれている人気の学資保険です。このプランは、高い貯蓄性(返戻率)が特長で、満期時の受取金額が払い込んだ保険料総額を上回る点が評価されています。

学資保険のシミュレーションが可能となっており、ウェブサイト上で保険期間や払込期間、保険料などを設定し、自分の家計に合わせて最適な学資保険プランを立てることができます。

手軽にシミュレーションができる点も、多くの家庭にとって便利なポイントです。

ソニー生命「学資金準備スクエア」は、高い返戻率と充実した保障内容を兼ね備えており、多くの家庭にとって最適な選択肢と言えるでしょう。

2位:日本生命「ニッセイ学資保険」

日本生命の「ニッセイ学資保険」は、高い返戻率(貯蓄性)が特長で、払い込んだ保険料総額を上回る受取金額が期待できるため、計画的に教育資金を準備できます。

口コミでも高い貯蓄性が評価されており、多くの家庭で支持されています。

さらに、契約者(親)が死亡または高度障害状態になった場合には、以降の保険料の払込が免除される手厚い保障が付いています。

日本生命ならではのサービスとして、24時間365日の育児相談サービス「育児相談ほっとライン」が利用できる点も魅力です。

また、日本生命の全国ネットワークを活用して保険相談ができるなど、手厚いサポート体制が整っています。

3位:フコク生命「みらいのつばさ」

フコク生命の「みらいのつばさ」は、高い返戻率と豊富なプランで人気の学資保険となっており、教育資金を計画的に準備したい家庭に適しています。

返戻率は支払った保険料に対して戻ってくる金額を示す重要な指標であり、みらいのつばさは他の学資保険と比較しても高い返戻率を誇ります。

さらに、集中支払いプランや長期間にわたる支払いプランなど、多様なプランが用意されており、家庭の経済状況に合わせて選べます。

また、契約者の死亡や高度障害時に保険料の払い込みが免除される特約があり、安心して契約を続けることができます。

学資保険の選び方:重要な比較ポイントと注意点

学資保険を選ぶ際には、以下の重要なポイントに注目することが大切です。

返戻率や利率、保障内容、加入時期と掛け金の相場について詳しく解説し、それぞれの注意点も紹介します。

これらのポイントを理解することで、最適な学資保険を選ぶ手助けとなります。

返戻率と予定利率の比較

学資保険を選ぶ際の重要な指標として、返戻率と予定利率があります。

返戻率は支払った保険料に対する受取金の割合を示し、数値が高いほどお得です。

計算式は以下の通りです。

返戻率(%)=受取総額(祝金+満期保険金)÷払込保険料総額×100

返戻率100%というのは、支払った保険料の総額が手元に残るという意味です。

予定利率とは、生命保険や学資保険などの保険商品において、保険会社が契約者に対して約束する将来の運用利率を指します。

具体的には、保険会社が契約者から預かった保険料を運用して得られると見込まれる利回りのことを言います。

これらの指標を比較することで、どの保険が最も効率的に資金を増やせるかが分かります。ただし、返戻率や予定利率だけで判断するのは危険なので、他の要素も総合的に検討していきましょう。

保障内容と付加できる特約

学資保険には、基本的な保障内容に加え、様々な特約を付加することができます。

例えば、契約者が死亡した場合や高度障害になった場合の保険料免除特約や、病気やケガに対する医療特約などがあります。

主な特約は以下の通りです。

| 医療特約 | 子ども(被保険者)が病気やケガで入院や手術をした場合に、医療費の一部を給付します。 |

| 育英年金特約 | 契約者(親)が死亡した場合、子ども(被保険者)に毎年一定額の育英年金が支払われる。 |

| 学資保険付加年金特約 | 満期時に一時金ではなく、年金として教育資金を受け取れる。 |

| 傷害特約 | 保険の対象者である子どもが怪我によって入院した場合に保険金が支払われる。 |

これらの特約を付加することで、より安心できる保障を得ることができます。

自分の家族にとって必要な保障を考慮し、適切な特約を選びましょう。

加入時期と掛け金の相場

学資保険の加入時期と掛け金の相場も重要なポイントです。

一般的には、早く加入するほど保険料が安くなるため、子供が生まれた直後から加入するのが理想的です。

月々の掛け金は家庭の収入や支出に合わせて設定し、無理のない範囲で計画的に積み立てることが大切です。

子供1人あたり、月額保険料の相場は約1万円と言われています。

各保険会社の掛け金の相場を比較し、自分に合ったプランを選びましょう。

返戻率や利率だけで選ぶのは危険?注意点とは

学資保険を選ぶ際に、返戻率や利率だけに注目するのは危険です。

これらの指標が高くても、保障内容が不十分であったり、自分のライフスタイルに合わない場合があります。

また、契約期間中に予期せぬ出費が発生することも考えられるため、柔軟な支払いプランや解約時の条件なども確認することが重要です。

総合的に保険商品を評価し、最適な学資保険を選ぶよう心掛けましょう。

学資保険のメリット

学資保険には、将来の教育資金を計画的に準備できることや、万一の際に保険料の支払いが免除されることなど、多くのメリットがあります。

以下に、具体的なメリットを詳しく解説します。

将来の教育資金を計画的に準備できる

学資保険の最大のメリットは、将来の教育資金を計画的に準備できる点です。

子供の進学時期に合わせて受取金が設定されているため、高額な入学金や授業料といった大きな支出に対してもスムーズに対応できます。

例えば、小学校、中学校、高校、大学といった節目ごとに必要な資金を受け取れるため、その都度大きな支出に備えられるでしょう。

また、計画的に積み立てることで、無理のない範囲で毎月少しずつ資金を準備でき、家計への負担を軽減することができます。

これは、急な出費に対する不安を和らげるだけでなく、日々の生活費を圧迫することなく、安心して教育資金を準備できるという点でも非常に有効です。

万一の場合でも保険料の支払いが免除される

学資保険には、契約者に万一のことがあった場合でも保険料の支払いが免除される保障が付いています。

具体的には、契約者が死亡したり、高度障害を負ったりした場合、それ以降の保険料の支払い義務が免除されるというものです。

この免除保障があることで、契約者に何かあった際でも家族が経済的に困窮することなく、子供の教育資金を確実に確保することができます。

例えば、契約者が突然亡くなった場合でも、残された家族は保険料の支払いを続ける必要がなく、学資保険の受取金は予定通り支払われます。

これにより、子供の教育資金が途絶えることなく確保され、進学に必要な費用が心配無用となります。

また、高度障害を負った場合も同様に保険料の支払いが免除されるため、契約者自身が働けなくなったとしても、教育資金の積立てが続きます。

これにより、家族全体の経済的負担が軽減され、安心して子供の将来を見守ることができます。

生命保険料控除の対象となり、税金面でお得

学資保険は、生命保険料控除の対象となるため、税金面でも大きなメリットがあります。

生命保険料控除とは、支払った保険料の一部を所得から差し引くことができる制度です。

これにより、年間の所得税や住民税が軽減され、節税効果を享受することができます。

具体的には、契約者が支払った学資保険の保険料が一定の範囲内で控除対象となります。

この控除額に応じて、所得税や住民税の負担が軽減されます。

例えば、年間に支払った保険料が一定額を超えると、その超過分に対して控除が適用されるため、結果として支払う税額が減ります。

税金面でのメリットを活用することで、家計全体の資金計画がより効率的になり、無理なく教育資金を準備することができます。

学資保険は、このような税制上の優遇措置をうまく活用することで、長期的に見ても非常に有益な選択となります。

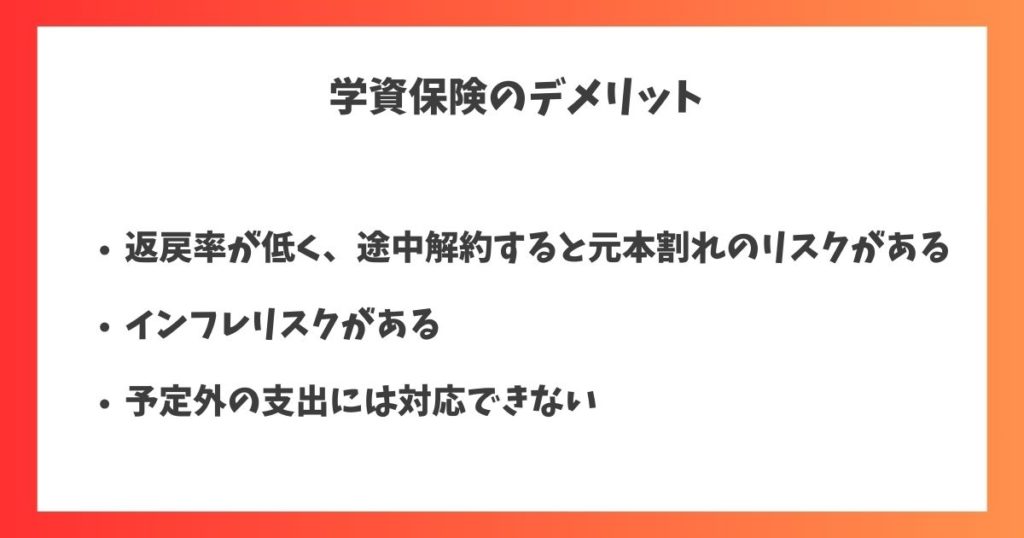

学資保険のデメリット

学資保険には多くのメリットがありますが、注意すべきデメリットも存在します。

以下に、学資保険の代表的なデメリットを詳しく解説します。

返戻率が低く、途中解約すると元本割れのリスクがある

学資保険の返戻率は他の投資商品に比べて低いことが多いです。

特に、途中解約をすると元本割れのリスクが高まります。

これは、契約期間中に解約することで、支払った保険料の総額よりも受け取る金額が少なくなることを意味します。

途中解約時には解約返戻金が減額されるため、計画的に保険期間を完了させることが重要です。

また、返戻率が低い場合、インフレによる実質的な価値の減少も考慮する必要があります。

インフレリスクがあり、教育費の上昇に対応できない可能性がある

学資保険にはインフレリスクがあります。

インフレが進行すると、将来の教育費が予想以上に上昇する可能性があり、受け取る金額が実質的に目減りすることがあります。

インフレとは、物価が持続的に上昇し、お金の価値が下がる現象です。

これにより、同じ金額で購入できる商品やサービスの量が減少します。

例えば、保険契約時に設定された受取金額が、将来の物価上昇によって価値が下がる可能性があります。

具体的には、現在の物価を基準に設定された受取金額が、インフレによって10年後や20年後には購買力が低下し、当初想定していた教育費をカバーできなくなる可能性も。

このため、学資保険を選ぶ際にはインフレ対策を考慮することが重要です。

具体的な対策としては、インフレに強い投資商品と併用することや、物価変動に対応した保険商品を検討することが挙げられます。

例えば、インフレ連動型の金融商品や、不動産投資を組み合わせることで、資産全体のインフレ耐性を強化できるでしょう。

予定外の支出には対応できない

学資保険は長期的な契約であるため、予定外の支出に対応しにくいというデメリットがあります。

契約期間中に家計の状況が変わり、急な出費が必要になった場合でも、学資保険を解約すると元本割れのリスクがあるため、柔軟に対応することが難しいです。

例えば、家族の病気や事故などで大きな費用がかかる場合や、急な収入減少などが発生した際に、学資保険の資金をすぐに利用できないことがあります。

これにより、計画外の出費が生じた場合に対応が困難になることがあります。

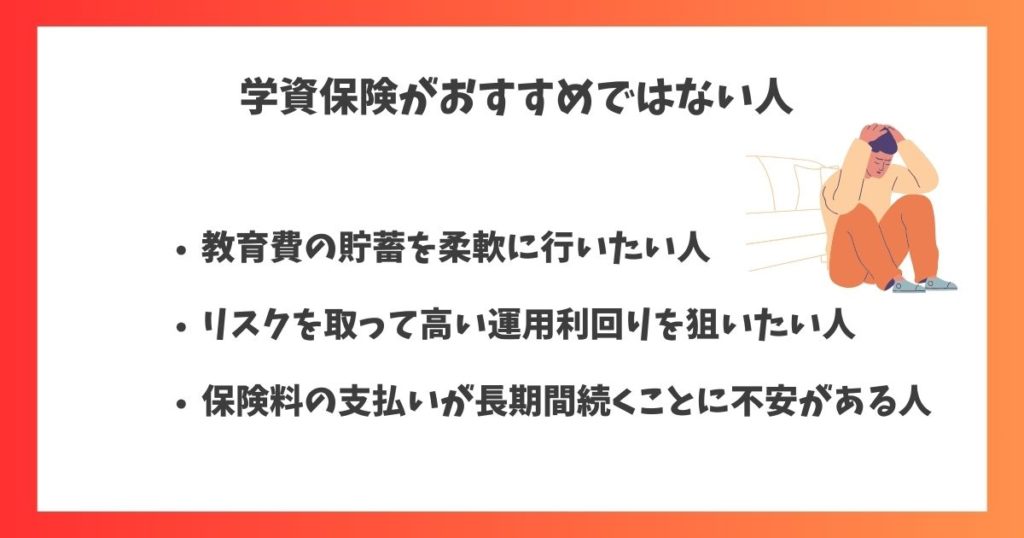

学資保険がおすすめではない人

学資保険は教育資金の計画的な準備に適した商品ですが、すべての人におすすめできるわけではありません。

ここでは、学資保険が向いていない人の特徴を3つ挙げます。

それぞれ詳しく見ていきましょう。

教育費の貯蓄を柔軟に行いたい人

学資保険は契約期間が長く、毎月一定額を支払う必要があります。

そのため、収入や支出の変動に対応しづらいというデメリットがあります。

教育費の貯蓄を柔軟に行いたい人にとっては、必要に応じて自由に引き出せる普通預金や定期預金、あるいは積立型の投資信託などの方が適しているかもしれません。

これらの方法であれば、急な支出にも対応しやすく、貯蓄の計画を調整することが可能です。

リスクを取って高い運用利回りを狙いたい人

学資保険の返戻率は比較的安定しているものの、他の投資商品に比べると利回りは低い傾向があります。

リスクを取って高い運用利回りを狙いたい人にとっては、株式や投資信託、不動産投資などの選択肢が考えられます。

これらの投資商品は、リスクが高い分リターンも大きくなる可能性があります。

自分のリスク許容度や運用目標に応じて、より高いリターンを狙える投資手段を検討することが重要です。

保険料の支払いが長期間続くことに不安がある人

学資保険は、10年から20年以上の長期にわたって保険料を支払い続ける必要があります。

そのため、将来的に収入が不安定になる可能性がある人や、長期の支払いに不安を感じる人には向いていないかもしれません。

もし、長期の保険料支払いに不安があるのであれば、短期の貯蓄プランや、支払い期間が柔軟に設定できる他の金融商品を検討した方が良いでしょう。

学資保険の適切な加入時期と掛け金の相場

学資保険への加入を検討する際、適切な加入時期と掛け金の設定は重要なポイントです。

ここでは、学資保険の加入時期やおすすめのタイミング、月々の掛け金の平均相場、払込期間と受取時期について解説します。

それぞれ詳しく見ていきましょう。

細かいシミュレーションは「みらいのつばさかんたん保険料試算」をご利用ください。

学資保険はいつから始めるのがベスト?

学資保険は、早めに加入することで多くのメリットがあります。

一般的には、子供が生まれた直後や幼少期から始めるのがベストです。

早期に加入することで、長期間にわたって少額の保険料を積み立てることができ、月々の負担を軽減できます。

また、早くから始めることで、契約期間中に発生するリスク(例えば、契約者の万一の事態)にも備えることができます。

加入時期が遅れると、保険料が高くなる傾向があるため、早めの検討が重要です。

月々の掛け金の平均相場

学資保険の月々の掛け金は、保険会社やプランによって異なりますが、一般的な相場は1万円から2万円程度です。

具体的な掛け金は、契約時の年齢や受取金額、契約期間などによって変動します。

例えば、受取金額が大きい場合や、契約期間が短い場合は、月々の掛け金が高くなることがあります。

自分の家計状況に合わせて、無理のない範囲で掛け金を設定することが大切です。

各保険会社のプランを比較検討し、最適な掛け金を選びましょう。

学資保険の払込期間と受取時期

学資保険の払込期間と受取時期も重要なポイントです。

払込期間は、契約時から一定の年齢まで保険料を支払う期間のことを指します。

一般的には、10年から20年程度の期間が設定されています。

受取時期は、子供の進学時期に合わせて設定されており、小学校入学、中学校入学、高校入学、大学入学などのタイミングで受取金が支払われることが多いです。

契約時に受取時期をしっかりと計画し、必要な教育資金を確実に準備できるようにしましょう。

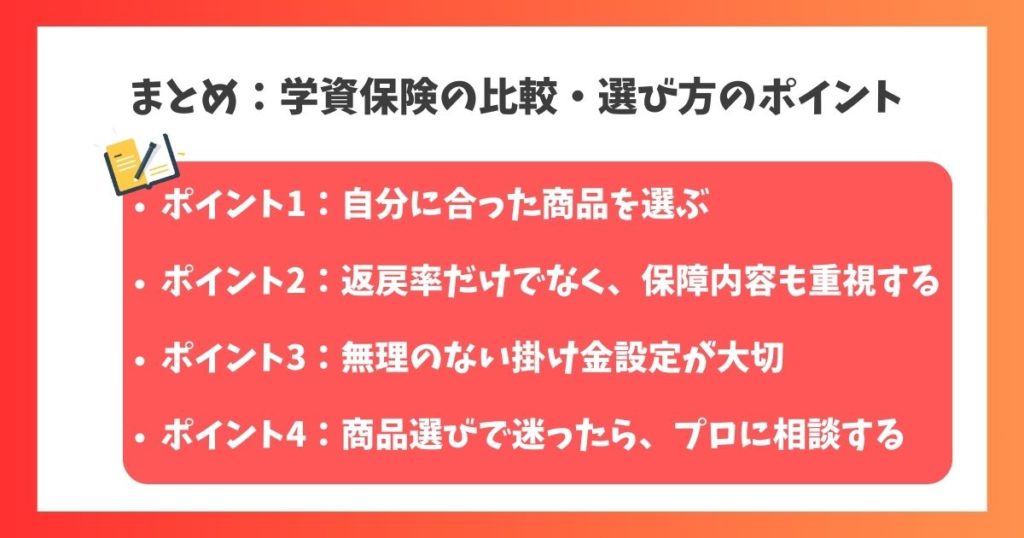

まとめ:学資保険の比較・選び方のポイント

学資保険は、お子さまの教育資金を計画的に準備するための保険商品です。

将来の教育費用に備えつつ、万一の場合の保障も確保できるのが魅力ですが、選び方を誤ると、思わぬデメリットに直面する可能性もあります。

ここでは、学資保険の比較・選び方のポイントをまとめてお伝えします。

- ポイント1:自分に合った商品を選ぶ

- ポイント2:返戻率だけでなく、保障内容も重視する

- ポイント3:無理のない掛け金設定が大切

- ポイント4:商品選びで迷ったら、プロに相談する

学資保険選びの際は、まず自分のニーズや家計状況に合った商品を選ぶことが大切です。

単に返戻率の高さだけでなく、保障内容や特約なども十分に確認し、トータルでバランスの取れた商品を選びましょう。

また、掛け金の設定は無理のない範囲で行うことが重要です。長期にわたる積立が必要な学資保険は、途中で払込みが困難になると、せっかくの契約を解約せざるを得なくなるリスクがあるためです。

もし商品選びで迷ったら、専門家に相談するのも一つの方法です。

ファイナンシャルプランナーなどの専門家から、客観的なアドバイスをもらうことで、自分に最適な商品選びが可能になるでしょう。

コメント